【図解】遅行スパン(遅行線)の使い方・分析法をわかりやすく解説【一目均衡表】

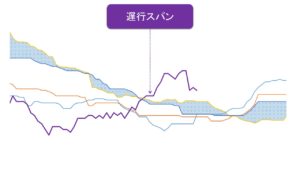

遅行スパンの図解

「遅行スパン(遅行線)の使い方や見方がいまいちわからない」という方はいらっしゃいませんか?

遅行スパン(遅行線)は、一目均衡表に表示される線の1つであり、一目均衡表の作成者は、「遅行線は絶対にないがしろにできない」という旨を、原書に残しているそうです。ここでは、遅行線の具体的な使い方などを、図解を用いて徹底的に解説していきます。一目均衡表における、『遅行スパン』の使い方や見方を、しっかりと理解して、より日々のパフォーマンスを向上させてください。

遅行スパン(遅行線)とは?計算法と書き方

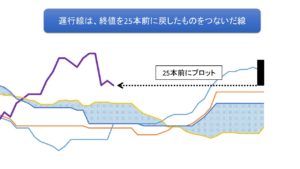

遅行線の計算式の図解

遅行スパン(遅行線)は、終値を当日を含む場合26本前に戻して、チャートに記載しています。終値だけを表示した折れ線グラフが、25本分左にずれている、とも考えることができます。一見非常に単純に見えますが、この遅行線には、非常に深い意味が含まれています。

遅行スパン(遅行線)の計算式

他に特に計算式があるわけではなく、「遅行スパン(遅行線)=26本先の終値」です。そのため、該当する終値が、まだ出てきていない場合、遅行線は表示されません。

遅行スパンと雲(先行スパン1・先行スパン2)の関係性

なお、同じ一目均衡表であり、雲を形成する先行スパンの2本は、株価の26本分先(右)にずらして記載してしています。これを考えると、遅行スパンの25日後が現在の株価、現在の株価の26日後が先行スパンという関係性になります。

遅行線と株価の位置関係による分析

遅行スパンが、26本後の終値を示しているということは、そのときに売買をした人が、「26日後にどのような損益状態となったか」を理解することができます。

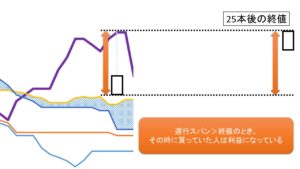

遅行スパンが株価より上にある場合

遅行スパンと株価の位置関係の図解

遅行線が株価の上にあるということは、そのときに買い注文をした人は、26日後に含み益となっている、と分析することができます。そのため、ここ25本分で買い方優勢であり、『現在は買い勢力が優勢な時期』と考えることができます。

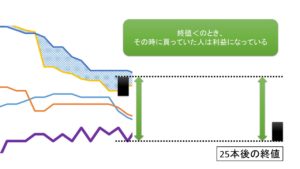

遅行スパンが株価より下にある場合

遅行スパンと株価の位置の図解

逆に、株価が遅行スパンの上にあるということは、そのときに買い注文を出した人は、「26日後に含み損となっている」と分析することができます。そのため、株価が遅行スパンの上にあることは、「売り勢力が優勢な時期」と考えることができます。

遅行スパンの好転・逆転

一目均衡表の転換線と基準線がクロスすることを示す均衡表の好転・逆転のように、遅行スパンの好転・逆転という分析方法があります。この遅行線の好転・遅行線の逆転は、この「遅行スパン」と「ローソク足」のクロスする部分を示しています。

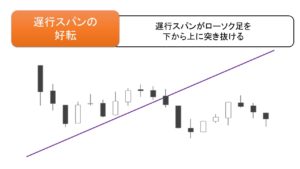

遅行スパンの好転とは

遅行スパンの好転の図解

「遅行スパンの好転」とは、遅行スパンが、ローソク足を下から上に突き抜けることを言います。遅行スパンが突き抜けたときに、それまで買いポジションだった人は、「含み損」であったのが、クロスしたタイミングで、「含み益」に変わったことなります。このことから、買い勢力が有利と捉え、「買いシグナル」と考えることができます。もしこのまま遅行線が、株価の上にある範囲は、「その時に新規買い注文をした人は含み益」ということになります。また、この遅行スパンの好転と、均衡表の好転、株価が雲の上にあるという、という3つがそろう状態のことを、「三役好転」と言い、買いが非常に優勢であることを意味しています。

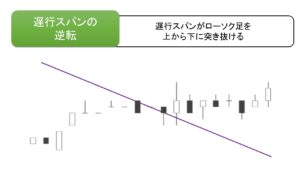

遅行スパンの逆転

遅行スパンの逆転の図解

「遅行スパンの逆転」とは、遅行スパンがローソク足を上から下に突き抜けることを言います。遅行スパンの好転と逆で、逆転をしたところから、それまでそのローソク足で売買をした人は、含み益であった状態から、含み損の状態に変わったことになります。

そのため、売り勢力有利に転換したと考え、遅行スパンの逆転は、「売りシグナル」と言われています。

なお、この遅行線の逆転、均衡表の逆転と、株価が雲の下にあるという3つが状態がそろうことを、「三役逆転」と言い、非常に売りが優勢であることを示しています。

遅行スパン≒モメンタム

以上のように、遅行スパンは、現在の価格と、26本前の価格を比べる意味があり、これは、オシレ―タ系指標である、『モメンタム』と非常に似ています。モメンタムは、「終値ー”設定期間”前の終値」を算出し、つなげたものです。

使い方として、これが、「0(ゼロ)」のラインを、下から上に抜ければ買いシグナル、上から下に抜ければ売りシグナルと考えることができます。つまり、モメンタムの設定期間を「25」にした場合、モメンタムの売買シグナルと、遅行スパンと株価(終値)の好転と逆転が、全く同じタイミングで出現することになります。

このように、一目均衡表は、計算もシンプルながらも、とてつもなく奥が深い、テクニカルチャートと考えることができます。

また、一目均衡表は、

- 時間論:トレンドが転換するタイミングを推測する

- 波動論:チャートの形を見て、そのあとの動きを推測する

- 値幅観測論:上値と下値の目標値を推測できる

という三大理論を総合的に利用した上で、先行スパンといった各指標で分析する必要があります。

このように資産形成を独学だけで勉強しようとすると、

- 本来知っているはずべきの知識を知らなかった…

- 知識が先行してしまい、最も重要な考え方ができていなかった…

という状況に陥ってしまうことがあります。

さらに、デイトレードのようなハイリスクハイリターンの金融商品を一人で運用していると、

- 冷静に考えれば間違っていたのに、損切りや利確ができなかった…

- メンタルがうまくコントロールできなかった…

というハードルを超えるのがとても高いです。しっかりと利益を積み重ねていくためにも、自分に何が足りないのか、どういったことを学ぶべきなのかを振り返ることができる環境を作るようにしましょう。